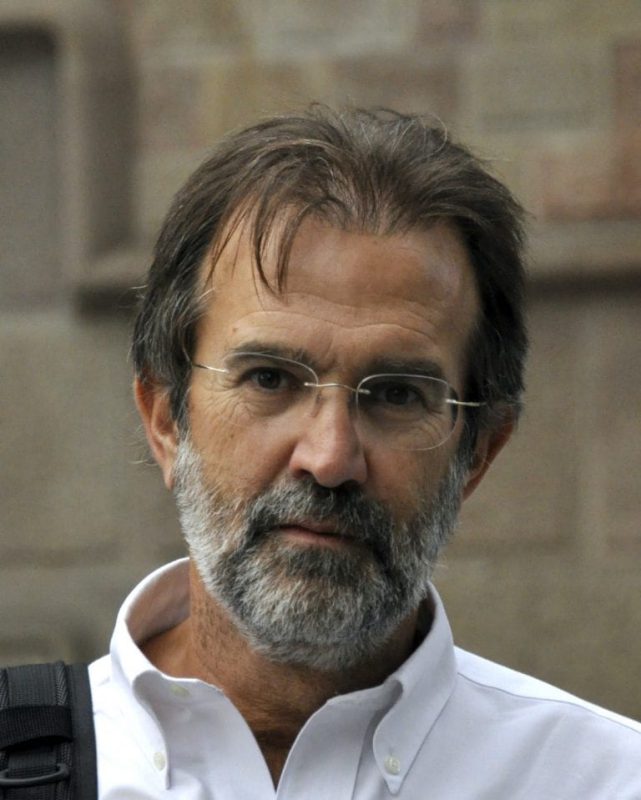

Luis Martín Cabiedes es uno de los inversores de startups (empresas tecnológicas de reciente creación) más veteranos y exitosos de España. Ha invertido o invierte en empresas como Privalia, Ole, Blablacar, Bubok, We Are Knitters, Indexa Capital, Wetaca, Deporvillage y un largo etcétera que le da la experiencia y conocimientos necesarios para contarnos cómo está la situación del emprendimiento tecnológico en nuestro país.

¿Cómo ve la evolución de la inversión en start-ups en España?

Últimamente estoy mirando mucho para atrás. Llevo invirtiendo desde los años 97-98. Ya son más de veinte años, y ha cambiado todo. Cuando en el año 2000 se produjo la burbuja .com en España, había algo de inversión y fondos de capital riesgo. Marco Polo fue el primero. Hubo mucha actividad. Todavía me acuerdo de cuando Terra compró Olé por 5.000 millones de pesetas (30 millones de euros). Había mucha actividad de innovación y de startups, pero llegamos un poco tarde. Vivimos la resaca, pero no la fiesta. En España fue una burbuja pequeña. Existían Terra y cuatro o cinco proyectos más. Tras la explosión de la burbuja, llegó el invierno nuclear para la inversión en startups. Convirtió España en un erial. Hasta 2009-2010 no volvió a haber actividad inversora. Hace diez años éramos cinco o seis. Nos conocíamos todos: emprendedores e inversores; los que estábamos en torno a la red de business angels (inversores) del IESE. Había pocos fondos. En 2009 llegaron los fondos Nauta, Activ… Y desde entonces la actividad no ha parado de crecer: cada vez más inversión, más startups… En 2020 se mantiene la tendencia al alza en cuanto al volumen de inversión. La his- toria de las startups en España se puede definir por décadas: la del 2000 fue la del invierno nuclear, con nada de actividad; la de 2010 inició una actividad creciente y en 2020 se produce una crisis sin precedentes. En la de 2008 la solución comenzada por los bancos centrales fue bombear dinero como si no hubiera un mañana. Los tipos de interés están bajísimos desde el año 2008. La inyección de liquidez, una tras otra, ha propiciado que el mercado de inversión en startups haya crecido mucho. La crisis de 2020 ha multiplicado por tres la liquidez en el sistema. Hay una cantidad de dinero ingente en la que no podíamos pensar. Además ahora tenemos tipos negativos y la perspectiva de que duren mucho tiempo. Hay un exceso de liquidez brutal.

¿Y funciona el negocio?

En España hay inversión y talento de sobra. El factor limitante es el mercado. Hay quien piensa que lo necesario para que el negocio funcione es la inversión y el talento, pero no es así. La economía no crece al ritmo de la inversión, y la consecuencia es que la rentabilidad es baja. Si entra mucho dinero pero el mercado no crece, lo que hay es la misma gente compitiendo por el mismo trofeo. Es un mercado insano. Si por ejemplo el mercado digital aumenta a un ritmo del 25% mensual y la inversión lo hace a un 300%, eso se llama déficit. Está muy documentado. Hay un estudio histórico de Kaplan en el que muestra que la rentabilidad del capital riesgo y de la inversión en startups es inversamente proporcional a la cantidad de dinero que se levanta o que entra en startups. En el fondo sostiene una verdad de perogrullo: cuanto más dinero entra en capital riesgo, menor es su rentabilidad. La situación desde 2015 es que no aumenta el mercado. Probablemente pasarán muchos años hasta que absorbamos el exceso de liquidez. La mayoría de los inversores es básicamente pesimista sobre el retorno de las inversiones en los próximos años y, en concreto, en capital riesgo.

¿Tan malas son las perspectivas?

La Bolsa sube mucho. Se ha comido todo lo posible por la bajada de tipos. Ya solo queda el crecimiento. ¿En base a qué va a subir? La rentabilidad de una inversión depende de los flujos que va a tener y de la tasa de descuento. Si baja la tasa de descuento muchísimo, sube la rentabilidad. Eso explica por qué han subido la Bolsa y todos los activos. Cuando eso ya está absorbido e incorporado a los precios, lo único que puede crecer son los flujos. Los flujos, de manera agregada, crecerán tanto como la economía, con lo cual la rentabilidad va a ser mucho más difícil en los próximos años. Miro con nostalgia la rentabilidad del capital riesgo en los úl- timos quince años. A nuestros inversores, que en su mayor parte son de la familia, les digo que se olviden de obtener rentabilidades como las cosechadas hasta ahora.

¿Cómo se soluciona el problema del mercado?

Europa no tiene el tamaño ni crece a la velocidad de Estados Unidos o China. España no tiene ni un unicornio (empresas con un valor de mercado superior a 1.000 millones de euros), salvo Mercadona, que es un unicornio en sí mismo. Europa no crece y está bastante tocada, más aún si se va Reino Unido. Hay más fricciones de las que estamos dispuestos a asumir. No somos un mercado único, como sí lo es Estados Unidos. Allí si eres una compañía de Nueva York que abre una oficina en California no internacionalizas; aquí sí, si eres de España y empiezas en Francia, por ejemplo.

¿Cómo van sus participadas? En alguna entrevista ha dicho que habitualmente hay algunas que van bien y la mayoría van regular o mal.

Así es: 20% bien y 80% regular o mal. Como comentaba al principio, tuvimos una burbuja.com que cayó como una bomba en el mundo Internet. Durante diez años España fue un erial. Luego llegó la crisis financiera, que fue universal y afectó a la banca y a todos por igual. La crisis actual es cruel y muy desigual. Es como si hubiéramos ido todos al casino y nos hubiera tocado una u otra situación según cogiéramos una ficha roja o negra. Ahora, si estás en viajes, fastidiado; si estás en hostelería, servicios, economía presencial, muy fastidiado; si estás en comercio electrónico o fintech, eres capitán general. Hace poco hablaba con una emprendedora y me re- cordaba una conversación que tuvimos el año pasado: “¿Qué me vendría bien ahora? Que la competencia cerrara durante tres meses”. Y se cumplió. El comercio electrónico está siendo una fiesta. Esta crisis es extraordinariamente injusta, muy desigual. A unas empresas les está yendo muy bien y a otras muy mal. Si lo ponemos en un cuadrante, las empresas beneficiadas son online y pequeñas; las perjudicadas, offline y grandes: el Ibex. Las empresas grandes tienen muchas inercias y costes fijos muy altos. Las pequeñas pueden tener más flexibilidad. Nosotros estamos en el lado adecuado: tenemos empresas online y pequeñas. Hemos ido al casino y hemos obtenido el premio. Esta crisis es cruel, pero a nosotros nos ha venido bien. Ha sido pura suerte. Nadie podía pensar que viniera una crisis como esta, en la que el turismo ha bajado y el comercio electrónico ha ganado años de aceleración. Un emprendedor me dijo que este año estaba cumpliendo el plan de 2023. Los bancos dieron en un momento un respingo del 40% en Bolsa, pero el Santander había caído un 90% desde 2008. El entorno es extraordinariamente cruel e injusto. La mejor inversión es la prudente y diversificada.

¿Cómo evolucionan sus participadas en concreto?

Tenemos tres muy conocidas que van muy bien: We Are Knitters, que vende ovillos; Indexa Capital, que es una gran empresa y que tiene un negocio que va muy bien ahora: ofrecer carteras de inversión diversificadas y es barata, y Wetaca, que sirve comidas a domicilio. Otras que van especialmente bien son Cocunat, que se dedica a la cosmética natural, es 100% online y toca aspectos como el cuidado del pelo o de la piel, que han subido en estas fechas; y Deporvillage, que va a superar los 100 millones de euros en ventas este año y que ha vendido el gimnasio en casa durante el confinamiento (bicicletas estáticas, mancuernas, bancos para hacer deporte, que han subido mucho) y bicicletas después del confinamiento.

¿Qué negocios pensó que podían a triunfar y al final no lo hicieron?

Las criptomonedas parecía que iban a ser brutales, pero van y vienen: desaparecen, ahora parece que vuelven… Las PropTech (tecnología para el sector inmobiliario) se desarrollaron mucho y luego tampoco se ve que hayan hecho tanto. Por otro lado, personalmente tengo mis reservas con el delivery (reparto a domicilio). Todavía no se ha estrellado, pero no le veo las mismas posibilidades de negocio que a otras áreas de Internet. En viajes ha habido un parón. Las fintech (neobancos, criptomonedas) pueden volver a resurgir, pero en parte también han sido una decepción este año.