Nadie duda de que Florentino Pérez es un águila de los negocios. No hay más que ver lo que ha logrado con Construcciones Padrós. La constructora en quiebra que compró en 1983 por una peseta asumiendo sus deudas se ha convertido en la principal empresa de infraestructuras del mundo tres décadas después. Cuando trabajaba en el ayuntamiento de Madrid con el alcalde de UCD José Luis Álvarez, ya se veía que cazaba los negocios al vuelo. Su forma- ción como ingeniero de Caminos, su paso posterior por la Dirección General de Infraestructuras del Ministerio de Transportes, su habilidad en las relaciones personales, su capacidad de trabajo y sus contactos hicieron el resto.

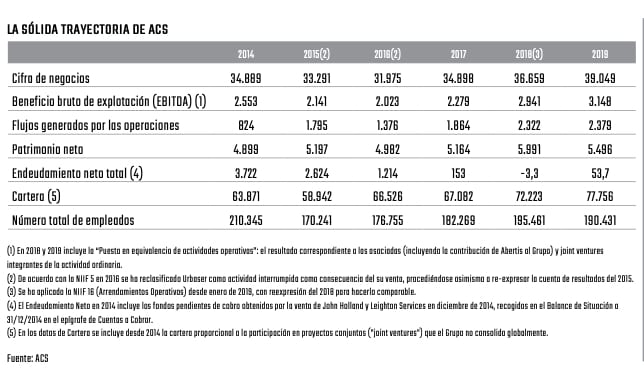

El salto de ACS ha sido espectacular. Basta ver la evolución de los últimos quince años. Los 13.800 millones de facturación del año 2006 se han multiplicado casi por tres. La compañía era la décima del mundo en ingresos en el año 2010 y desde hace nueve años es la principal contratista internacional según el ranking de Engineering New Record (ENR).

Los hitos hasta que lo ha conseguido están muy claros. El primero fue la fusión con Dragados en el año 2003. En aquel momento, Dragados tenía 100.000 empleados, unos ingresos de más de 10.000 millones de euros y un beneficio neto de 380 millones.

El segundo gran hito fue la entrada en la constructora alemana Hochtief en 2006. Con 15.000 millones de facturación, 100 millones de beneficio neto y 41.000 empleados, era la empresa más importante del sector en su país y la tercera constructora más importante del mundo. Lo más relevante, en cualquier caso, era que tenía una presencia importante en Estados Unidos, Europa central, Australia y el sudeste asiático. Le abría esos mercados.

El tercer gran hito ha sido la compra de Abertis junto con la italiana Atlantia. Los transalpinos se habían lanzado a muerte a por la concesionaria española de autopistas en 2017, pero ACS se interpuso y en marzo la adquirieron conjuntamente.

El grupo cerró 2020 facturando 34.937 millones de euros y con un beneficio neto de 602 millones. Las ventas son un 10,5% menores que el año anterior debido al Covid, y el beneficio se redujo en 360 millones, en buena medida por la disminución del tráfico en las autopistas de Abertis por culpa del confinamiento.

La compañía tiene una cartera de 69.226 millones. Es un 11% menor que la del año pasado debido a la venta del 50% de la minera australiana Thiess y al impacto del tipo de cambio, pero les brinda unas buenas perspectivas. El principal mercado de ACS hoy es América del Norte (52% de las ventas), seguido de Europa (21%), Australia (15%), América del Sur (6%), Asia (5%) y África (1%). Los ingresos en España representan el 14%.

Para llegar hasta aquí, Florentino Pérez y ACS han tenido que hacer muchas cosas bien. Otros lo han intentado y no lo han conseguido. “Si se revisa la gran cantidad de proyectos que han realizado en su división de Servicios Industriales (recientemente vendida a Vinci), se ve que hay un buen número relacionado con EPC (Engineering, Procurement and Construction). Es un área cercana a la que trabajan empresas como Técnicas Reunidas o Duro Felguera. En ella han intentado entrar compañías como OHL o Acciona y no les ha ido bien, pero a ACS sí. Será porque tienen mejores ingenieros, aprovechan mejor las oportunidades o se mueven mejor a nivel institucional. El hecho es que las revistas especializadas sitúan a ACS entre los tres-cinco mejores en todos los subsectores de servicios industriales, y en muchos casos como los mejores a nivel mundial”, indica Ángel Pérez Llamazares, analista de Renta 4.

Esta valía y saber hacer es la que ha configurado una división cuyo principal activo es la ingeniería Cobra. Por ella se interesó la francesa Vinci, que finalmente la adquirió en su mayor parte el 1 de abril por entre 4.930 y 4.980 millones de euros. De nuevo, en este caso, se mostró desde el principio una cualidad histórica de Florentino Pérez y ACS: tener muy claro lo que quieren. Rechazaron el intercambio por acciones y demandaron efectivo. ACS se deshará del grueso de los negocios incluidos en la división, pero no de las renovables: “Son negocios con unos buenos márgenes, en torno a un 10% de media en los últimos años, pero las renovables aportan al crecimiento. En ACS no tienen apego a un negocio concreto. Si llega una buena oferta, la cogen y se dedican a otro negocio. Eso es algo positivo. Hay otras empresas que no lo hacen”, estima Pérez Llamazares.

Entre las cuestiones que ACS parece tener claras, al menos de momento, está la apuesta por las autopistas. Peleó en su día con la italiana Atlantia la entrada en Abertis, y hoy en día comparten accionariado. ACS aparenta seguir el mismo esquema de integración vertical que Ferrovial, que cierra el círculo construyendo y gestionando autopistas que va amortizando y luego recibiendo un retorno económico durante décadas. Abertis tiene autopistas muy importantes en Francia (varias muy bien valoradas en las afueras de París); en España, cuya concesión acaba dentro de poco y saldrán del perímetro de la compañía; algunas en Italia y otras muy fuertes en Brasil y en Chile, aunque por ejemplo las de Brasil son de un carril, con menos tráfico e ingresos que los cuatro que tienen las de París. “Las de Abertis son autopistas de peaje; en las de Ferrovial pueden gestionarse las tarifas (se calcula una media de velocidad y pueden bajarse los precios si los coches van más rápido o subirlos si van más despacio). Permite optimizar el ebitda, y además Ferrovial cuenta con la 407 ETR de Ontario (Canadá), que es la mejor valorada en el mercado, y con periodos de licencia más prolongados, que facilitan mayores retornos (la 407 ETR, por ejemplo, la tienen hasta 2098; la de Abertis más alejada en el tiempo vence en 2040)”, apunta Pérez Llamazares.

Ferrovial tiene, por tanto, mejores activos que ACS en este terreno, pero tampoco son malos los que posee la empresa presidida por Florentino Pérez. Los fondos de pensiones suelen invertir en este campo por su bajo riesgo, aunque este año ha habido dudas sobre esta tesis: la refuerza una caída del 10-15% como la que se produjo en el tráfico de las autopistas en la anterior crisis (otros sectores se hundieron más), pero la debilita el descenso del 100% debido a la pandemia.

A Florentino puede salirle algo mal, pero no hay duda de que tiene el foco claro, y que si está en algún sitio, es porque merece la pena por alguna razón. Dentro de Abertis estaba Hispasat. La operación podía tener no sólo sentido financiero, sino también estratégico. Los contratos de la compañía con el Ministerio de Defensa tenían un interés claro para el Estado.

En la operación de Abertis hay aspectos que quizá se entienden peor. Entre ellos está la venta en 2018 del 29% de Cellnex a la familia Benetton: “Sus acciones subieron de 21 a 45 euros, y llegaron a estar a 57. Me sorprendió que no se quedaran “, admite Ángel Pérez Llamazares. Al mismo tiempo, este analista reconoce que en el negocio de Cellnex, basado en las torres de telecomunicaciones, no hay tanta posibilidad de integración (y de negocio) como con las infraestructuras y la construcción, con puentes, túneles, entradas de autopista, etc. Y sobre todo Cellnex se hallaba inmersa en una vorágine de compras que requerirían una ampliación de capital en la que tendrían que haber puesto dinero.

La trayectoria de Florentino Pérez demuestra en cualquier caso que ACS se caracteriza por ser “un gran gestor de los proyectos y de los riesgos que conllevan”, estima Pérez Llamazares. La compañía cuenta además con una gran ventaja competitiva sobre sus rivales: la toma de decisiones descentralizada. Este factor le da una gran agilidad respecto a sus competidores y le permite estar en lugares donde ellos no están o tienen una presencia tan destacada.

ACS tiene una presencia fuerte en Estados Unidos y Australia, dos mercados muy potentes desde un punto de vista legislativo, de estabilidad, y de retornos, pues cuentan con planes de inversión muy ambiciosos. En Europa también tiene una presencia importante gracias a sus compras de Hochtief y Dragados. La compañía sigue ganando subastas de renovables, últimamente en el Reino Unido, y este logro le pone en una buena situación para los fondos europeos que irán destinados a este terreno. ACS, a través de Cobra, está ganando mucho dinero con las renovables, que construye y vende, pero no gestiona.

La compañía no tiene una gran presencia en Asia. Podría ser preocupante en otros sectores, pero no lo es tanto en el ámbito de las infraestructuras. La seguridad jurídica es mucho más dudosa en esos mercados, y hay grandes cons- tructoras chinas e indias. En cualquier caso, no hay duda de que la situación cambiaría si allí surgiera un plan ambi- cioso de infraestructuras y abrieran la oferta a empresas como ACS.

Los proyectos salen, y ACS los aprovecha. Aunque en España quedan pocos por hacer, surgen en otros lugares, como Europa del Este, que puede estar en una situación de recibir fondos europeos como los acogió España en los años 90. Y aunque ACS también ha tenido sus problemas, como ha ocurrido con las pérdidas de su filial CIMIC con sus proyectos en Oriente Medio, en general gestiona bien sus riesgos. Problemas han tenido todas, desde Ferrovial con el contrato de mantenimiento de carreteras en Birmingham que tuvo que abandonar, a OHL, que ha ido entrando en una espiral de riesgos hasta llegar a su delicada situación actual.

Frente a ello, al menos de momento, ACS ha mostrado “una fortaleza histórica”, en opinión de Pérez Llamazares, y ahora se trata de seguir así, aunque no será fácil. A principios de marzo, por ejemplo, S&P le rebajó su calificación a BBB- por haber alcanzado una deuda de casi 1.800 millones de euros, agravada en opinión de la agencia por haber vendido su filial Cimic el 50% de la minera australiana Theiss, algo que resta a la compañía diversificación geográfica y operativa.

La deuda de ACS, en cualquier caso, no es preocupante. “Es una compañía que genera mucha caja. En el balance tiene 12.000 millones de euros en efectivo. La deuda es de 1.820 millones, un 0,7% sobre el ebitda del grupo. No es un apalancamiento desproporcionado. Con un ebitda de casi 2.400 millones de euros como el que produce, no tendrá problemas para pagarla”, explica Pérez Llamazares.

La gestión económica y financiera, por tanto, es un gran valor de ACS y Florentino Pérez. Por esa razón es también un valor atractivo para invertir en Bolsa. Durante la pandemia la acción bajó a 8 euros, pero después ha ascendido hasta los 26. “Es un valor muy sólido”, admite Pérez Llamazares. ¿Qué le queda por hacer? “Seguir ganando proyectos, que son muy potentes en las geografías en las que está presente: construir y generar retornos; seguir desarrollando parques de renovables. Quizá puede empezar a gestionarlos. Si gestiona autopistas, ¿por qué no parques de renovables?”, afirma el analista de Renta 4. En su opinión, además de todos los valores resaltados, ACS y Florentino Pérez destacan porque “saben salir de los negocios sin que les afecte: generando plusvalías”, y han sido hábiles a la hora de conseguir “muchos socios en muchas geografías, algo que limita el riesgo y la inversión”. En definitiva, piensa que Florentino Pérez dirige una compañía “muy compleja”, con presencia industrial hasta ahora en quince-veinte subsectores, en los que “no es lo mismo gestionar un gasoducto que una mina”, pero saben hacerlo con solidez.

Por lo que se refiere al Real Madrid, el profesor Sandalio Gómez recuerda una anécdota de Florentino Pérez que refleja bien sus objetivos: “Al poco tiempo de ser nombrado presidente del club, le invitamos al IESE, y me quedó claro que quería implantar un planteamiento racional desde un punto de vista económico en un mundo donde no lo había: el futbolístico”. Puede sonar sorprendente, pensando en la época de los fichajes galácticos del Real Madrid, pero es así: “Lo mejor de Florentino Pérez ha sido la estabilidad económica y deportiva que ha dado al club. Su serenidad en los momentos difíciles, un segundo mandato más maduro en el que ha aprendido del anterior… La comparación con el Barcelona es impresionante: el Barça está tocado en su prestigio como entidad, quebrado, y con la parte política dentro, aunque viene desde muchos años atrás. No se entiende. Y ahora Laporta…”, añade Gómez.

Para Florentino Pérez, ser presidente del Real Madrid era una de las ilusiones de su vida. La persiguió y la logró. Durante muchos años se reunía a comer con los antiguos compañeros del Ayuntamiento en el restaurante de la calle Mayor Casa Ciriaco. En una de esas comidas les anunció que se presentaría a la presidencia del Real Madrid. Aunque intentaron disuadirle diciéndole que sería perjudicial para sus negocios, respondió que era su deseo más ferviente desde pequeño y que le daría una buena visibilidad. Y así ha resultado, tanto para él como para el club.

La proyección internacional del Real Madrid ha sido, sin duda, el rasgo más característico de la presidencia de Florentino Pérez. Con él la marca ha dado un salto indudable, y los triunfos le han llevado a situarse como el mejor club de fútbol del siglo pasado y de este.

Como se recordará, la presidencia de Florentino Pérez arrancó en el año 2000 con la compra del futbolista Luis Figo, estrella entonces del Barcelona, y la venta de los terrenos de la Ciudad Deportiva. Este primer mandato (2000-2006) estuvo marcado por un despegue tremendo en las ventas de merchandising (camisetas de Beckham, por ejemplo), en las visitas al museo del Santiago Bernabéu (se convirtió en el segundo más visto tras El Prado) y en una política de patrocinio con la que ganaron mucho dinero. “La gestión económica ha sido muy sana y eficaz. Controla muy bien los ratios económicos”, sostiene Sandalio Gómez. Este profesor del IESE comparó económicamente el Real Madrid y el Barcelona en un estudio entre los años 2000 y 2010 y el Madrid ganó por goleada. “El Madrid hace años que está mucho más equilibrado económicamente que el Barcelona”, añade.

Gómez destaca otras dos virtudes del presidente blanco de especial relevancia en la actualidad. La primera es la polí-tica que practicó el club de participar en los honorarios que los jugadores recibían por patrocinios. Podía considerarse normal teniendo en cuenta que en parte los obtenían por estar en el Real Madrid. Pero “además aseguraba que los cobros fueran legales y no originaran problemas”, indica, en alusión a las tensiones surgidas en clubes como el Barcelona.

La segunda es poner la entidad por encima de los jugadores: “Saber gestionar a las estrellas es importante. El Real Madrid está por encima de ellas desde tiempos de Di Stéfano, y así ha pasado con Raúl, Casillas, etc.”. Y seguramente ocurrirá con Sergio Ramos.

Sandalio Gómez piensa que el presidente ha aprendido en este sentido de errores pasados: “Acabó su primer mandato después de una derrota dramática en Palma de Mallorca. Se involucró demasiado con los jugadores, y si te defraudan, te hundes. Se fue en una decisión cargada de emotividad y falta de serenidad y objetividad”. Ahora ha rectificado y está mucho más por encima del bien y del mal, pero en aquella primera etapa cometió otras equivocaciones. En algunos casos “sacrificó el plano deportivo por el merchandising”, y en buena medida fue “demasiado personalista” inmiscuyéndose en la dirección deportiva, con algunos fichajes que resultaron fallidos, estima Gómez.

De cara al futuro, Florentino Pérez tiene, además de la Superliga, dos grandes retos en el Real Madrid: renovar el equipo y terminar con éxito el nuevo estadio. En cuanto al primero, la plantilla cuenta con una media de edad muy elevada, con jugadores que han aportado títulos y prestigio al club, pero que ya tienen entre 34 y 36 años. “Debería plantear un equipo estructurado para los próximos diez años”, estima Gómez. Desde hace cuatro-cinco temporadas no se contrata a figuras consagradas. La política es no gastar grandes cantidades de dinero, salvo en algún caso concreto que puede llegar en breve, sino apostar por jóvenes con proyección cuya carrera se pueda rentabilizar, pero no está siendo fácil. Muchos de ellos, como el noruego Odegaard, no juegan lo que esperaban y acaban marchándose.

La ciudad deportiva de Valdebebas ha sido una de las grandes aportaciones de Florentino Pérez, tanto por su dimensión formativa de los jóvenes, en la que ha invertido mucho, como por el objetivo de ponerla a disposición de los socios. Es también un gran reto de futuro, pero sin duda el más importante es el de terminar bien y rentabilizar el nuevo Bernabéu. El Real Madrid tenía la opción de ganar mucho dinero vendiendo el privilegiado terreno de La Castellana y saliendo a otras zonas, como han hecho el Atlético de Madrid o el Bayern de Munich, o permanecer en su lugar histórico. Ha optado por esto último, “y es un reto enorme, teniendo en cuenta las restricciones presupuestarias impuestas a los clubes y que en paralelo han de afrontar la renovación del equipo”, señala Sandalio Gómez. Pero se han lanzado a por ello. La pandemia les ha servido de coartada para afrontarlo con más velocidad, y han acometido de este modo un desafío inaplazable para los grandes clubes del mundo, aunque algunos no lo afrontan: “El Barcelona todavía no lo ha resuelto. Su estadio se cae a trozos por dentro, pero su situación económica no tiene nada que ver con la del Real Madrid”, explica Sandalio Gómez. Económicamente, el Barça está mucho peor.

Por todos estos aspectos, el profesor del IESE considera que Florentino Pérez se ha ganado un lugar en la historia del Real Madrid a la altura de Santiago Bernabeú, y así ocurrirá seguramente cuando considere que ha llegado el momento de retirarse.

Florentino Pérez tiene retos por delante en ACS y el Real Madrid, y hay quien piensa que en algún otro terreno. Desde un punto de vista del liderazgo, Lourdes Repiso destaca su crecimiento paso a paso, creciendo de gestionar 70 trabajadores en sus inicios a casi 200.000 en la actualidad; el no perder de vista su procedencia de familia numerosa y sus fuertes valores de autodisciplina y capacidad de trabajo, siempre pensando en nuevos proyectos. Frente a ello, esta profesora de OBS Business School, del Grupo Planeta, piensa que en su última recta le falta transmitir una dimensión emocional: “Es ambicioso y visionario, pero no es un perfil emocional. Amancio Ortega es más emocional y cálido que él. Se ve, por ejemplo, en sus reacciones cuando están delante de una cámara. Florentino no está cómodo. No ve la necesidad de exponerse”, indica esta experta, antigua profesional de Telemadrid.

Lo que gusta a Florentino Pérez es trabajar, seguir produciendo y creando, aunque en verano se tome algunos descansos, como a veces ha dicho. Aun así, en este plano emocional, que caracteriza en buena medida al liderazgo en estos tiempos, parece estar dando algunos pasos; por ejemplo, promover la infancia a través de la Fundación ACS. Repiso piensa que seguramente influye que es abuelo.

También la sostenibilidad es un valor que está tratando de impulsar, aunque este aspecto puede tener más que ver con la visión estratégica que con la necesidad de mostrarse más emocional.

Su sucesión es, por último, un tema espinoso que no acaba de verse claro. En algún momento pareció que el elegido sería Mauricio Fernández Verdes, pero de repente desapareció de las quinielas, y a final de marzo abandonó su cargo de consejero delegado. Últimamente se hablaba de José María Castillo, CEO de Cobra, pero también anunciaba su marcha a principios de abril. Lo que está claro es que a Florentino le gusta mantener el debate en una esfera más interna, y seguramente querrá tomar parte en la decisión de quién le sucede. Al fin y al cabo, ha sido él quien ha levantado esta empresa.

Reportaje publicado en el número de mayo de Corporate.